Инвестиционный портфель

АО НПФ «Альянс» (далее – Фонд) осуществляет размещение средств пенсионных резервов и инвестирование пенсионных накоплений (Имущество Фонда) с целью его сохранения и прироста для обеспечения интересов вкладчиков, участников застрахованных лиц Фонда. Размещение Имущества Фонда осуществляется на принципах надежности, сохранности, доходности, ликвидности и диверсификации. Прирост Имущества Фонда должен обеспечиваться исключительно за счет получения максимально возможного дохода при соблюдении установленных ограничений.

Структура активов, отражающая целевое (оптимальное) соотношение доходности и рисков, которые Фонд принимает в долгосрочной перспективе, определяется с учётом ограничений, установленных Инвестиционной стратегией Фонда. В соответствии с Инвестиционной стратегией Фонда инвестиционными декларациями установлены дополнительные ограничения, отражающие целевое соотношение доходности и принимаемых рисков.

Целевая доходность (доходность инвестирования Имущества Фонда, необходимая для достижения целей, определенных в стратегии развития Фонда) устанавливается отдельно для собственных средств, средств пенсионных накоплений, средств пенсионных резервов. Уровень целевой доходности должен соответствовать уровню ИПЦ, доходности сопоставимых индексов ПАО Московская Биржа, иных публикуемых индексов и «бэнчмарков».

Стратегия реализуется путем оформления инвестиционных деклараций к договорам доверительного управления с управляющими компаниями (инвестиционной декларации Фонда при самостоятельном размещении средств), которые учитывают источники формирования активов, передаваемых в доверительное управление, в том числе, посредством направления в управляющие компании распоряжений и/или требований об изменении состава и структуры активов в управлении.

Активы, в которые могут размещаться средства пенсионных накоплений и средства пенсионных резервов Фонда:

Состав и структура активов, номинированные в рублях (если не указано иное).

| Вид актива | Минимальная доля | Максимальная доля | |

| 1. | Государственные облигации Российской Федерации | 0% | 100% |

| 2. | Облигации субъектов Российской Федерации и облигации, выпущенные от имени муниципальных образований | 0% | 40% |

| 3. | Облигации (за исключением перечисленных в пунктах 1, 2), в том числе: | 0% | 100% |

| 3.1. | Облигации российских эмитентов | 0% | 100% |

| 3.2 | Облигации иностранных эмитентов, эмитированные по российскому законодательству | 0% | 20% |

| 4. | В совокупности: депозиты и облигации кредитных организаций, денежные средства на банковских и специальных брокерских счетах | 0% | 30% |

| 5. | Депозиты | 0% | 30% |

| 6. | РЕПО с НКО НКЦ (АО) под обеспечение ОФЗ или КСУ | 0% | 50% |

| 7. | Денежные средства на банковских счетах и на специальных брокерских счетах | 0% | * |

* сумма остатка допускается в размере текущих необходимых расходов, связанных с исполнением обязательств Фонда/ необходимых расходов управляющей компании, непосредственно связанных с инвестированием имущества Фонда.

Допускается заключать сделки, предусмотренные законодательством, в том числе сделки репо с центральным контрагентом при условии соблюдения требований к их совершению, предусмотренных нормативными правовыми актами Российской Федерации, в том числе (включая, но не ограничиваясь) нормативными актами Банка России.

Если Советом Директоров Банка России установлен минимальный уровень рейтинга для актива, то инвестирование в актив с рейтингом ниже минимального уровня запрещено

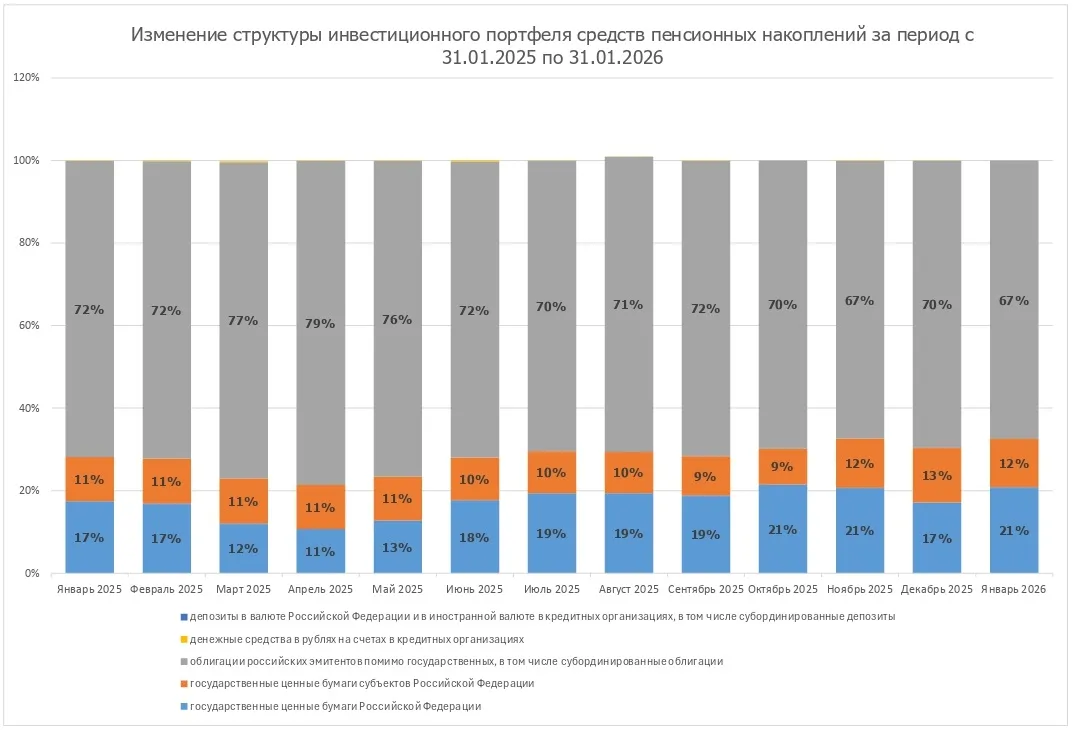

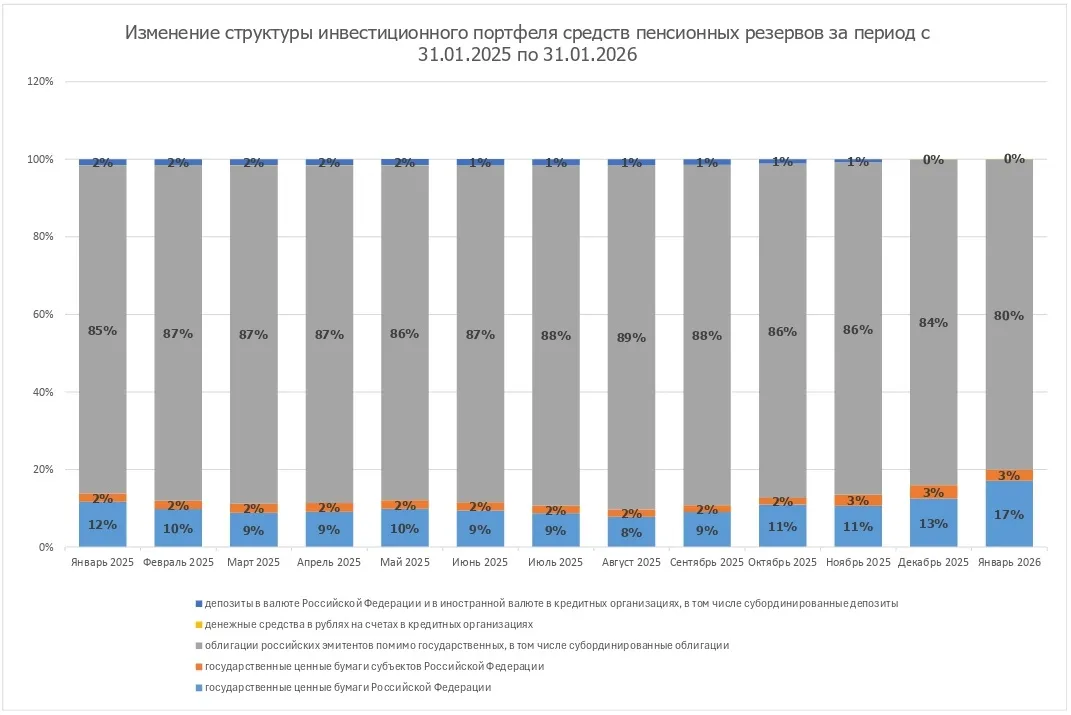

Структура инвестиционного портфеля по видам

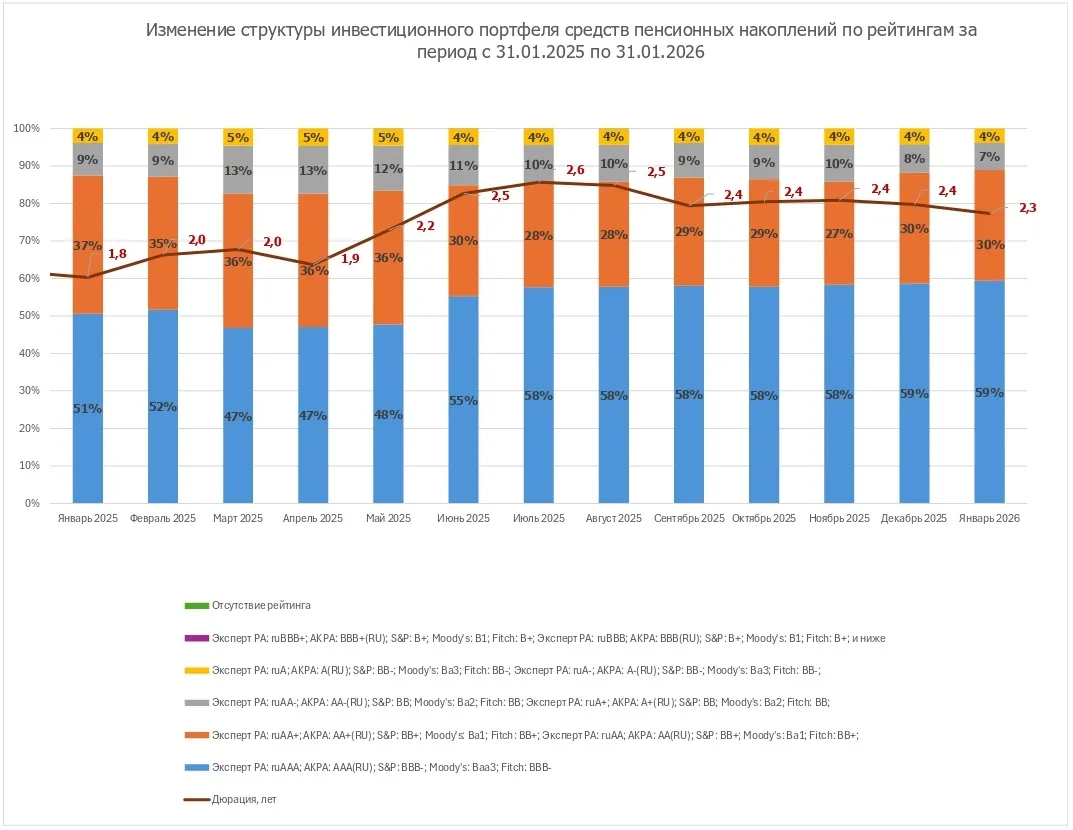

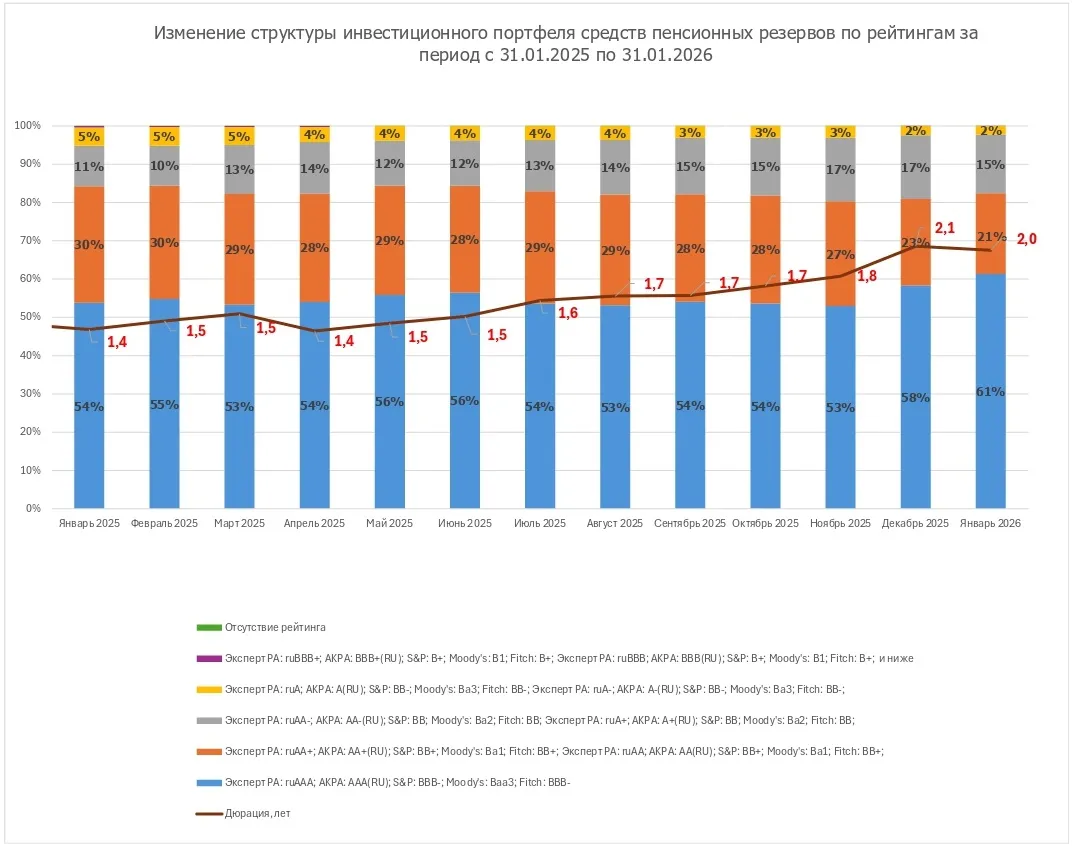

Структура инвестиционного портфеля по кредитному качеству